耕股:價值投資最重要的事 | 維持健康的好方法 - 2024年11月

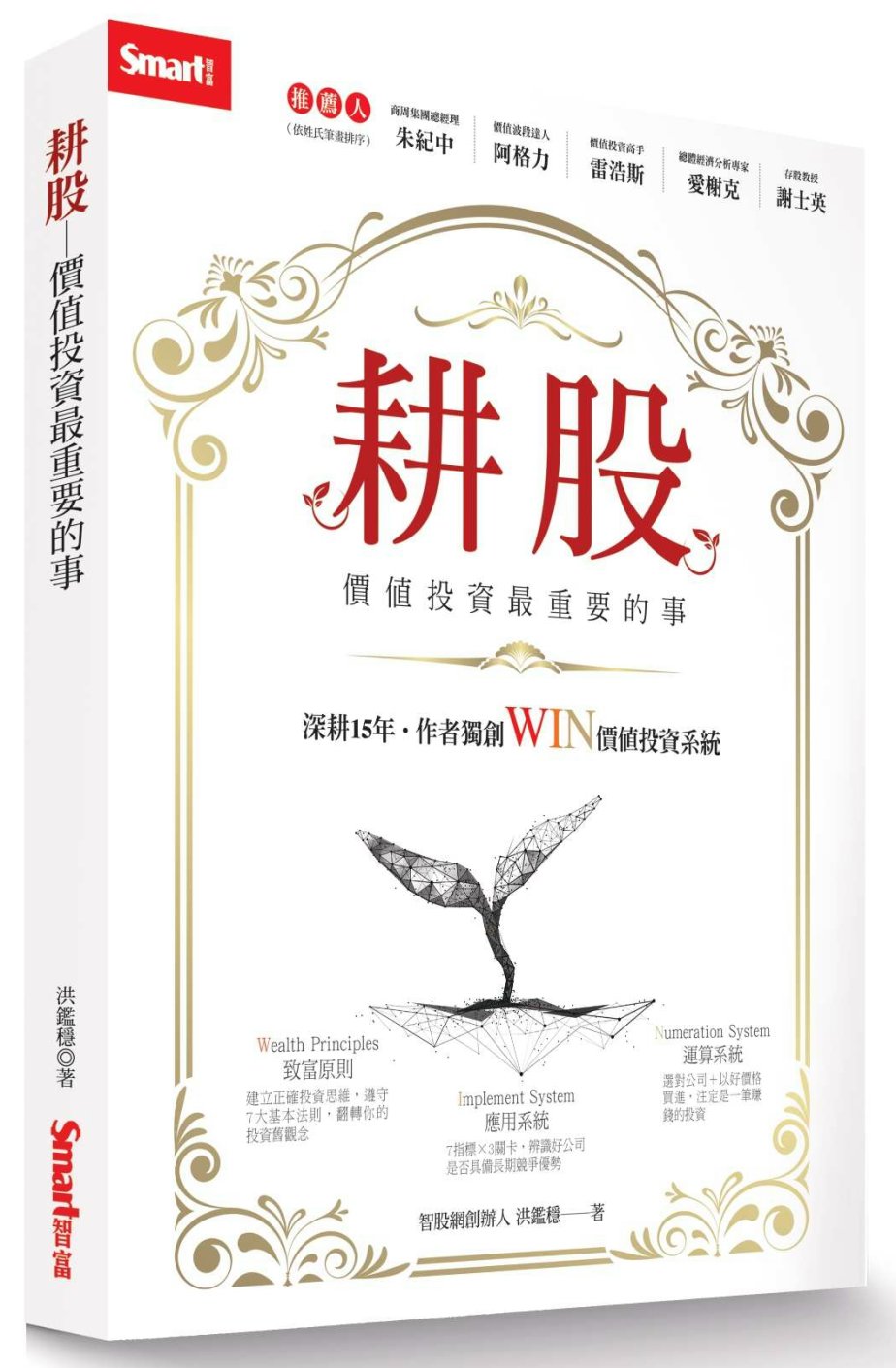

耕股:價值投資最重要的事

投資不必賺得快,但一定要賺得久

投資不是爭一時輸贏,

而是有沒有辦法永遠存活在股市當中。

當你能永久留在股市裡,

就能把握到愈多次絕佳的獲利機會。

★《Smart智富》月刊封面故事人物

★「智股網」網站及FB粉絲專頁創辦人

★作者曾參加哥倫比亞大學商學院(巴菲特母校)價值投資課程

一心想在股市裡追逐金錢,總是徒勞無功?

其實你應該換個做法,反過來讓金錢緊緊跟著你!

智股網創辦人洪鑑穩,深耕價值投資法10餘年,

近10年創下年平均報酬率近18%的投資績效。

他一度以為投資就是要在短時間內追求最高的獲利,

專挑財務數據最亮眼的股票,卻仍然屢屢遭遇虧損,

才發現,原來選股重點並不是財務數據,

關鍵在於你能否挑對具備長久競爭優勢的強大好公司,

並且在最佳時機到來時,抓準機會買進!

本書重點

◎作者獨創「WIN價值投資系統」,按部就班耕好股

Wealth Principles致富原則→建立正確投資思維,翻轉投資舊觀念

Implement System應用系統→辨識真正值得投資的好公司

Numeration System運算系統→選對公司+以好價格買進,注定是一筆賺錢的投資

◎有強大經濟護城河,才是股價成長的保證

想要買到股價隨獲利成長的好公司,

一定要通過7大財務數據的基本門檻,

並且務必具備「長期競爭優勢」才值得你投資!

教你用3大完整關卡,一步步辨識公司是否具備長期競爭優勢。

◎觀察市場週期,聰明配置資金

市場多空更迭之間,要如何持盈保泰?

100%持股與零持股都並非價值投資人最理想的配置方式,

6個方法教你判斷市場相對高點,適時降低持股,

將能從容參與下一次由空翻多的布局良機。

◎「贏面大、輸面小」絕佳機會浮現再出手

「只考慮獲利」不一定能賺錢,

必須先想辦法降低風險,才能在股市裡笑到最後,

這就是為什麼股神巴菲特甚少出手。

唯有「贏面大、輸面小」的絕佳機會出現才會積極出手,

而且一出手就下重注。

本書特色

✓精選50家作者耕股名單,長期競爭優勢獨家分析,不藏私公開!

✓作者自創價值估價法,新手也能看出真正的便宜價。

✓獨創7大財務分析數據與檢視方法,新手也能輕鬆辨識公司體質。

✓獨創3關卡檢視長期競爭優勢,洞察值得長期擁抱的好公司。

✓搭配智股網大數據系統,同步判讀公司基本面,輕鬆找買點。

✓專為台股投資人設計,以豐富的台灣個股為範例,讓你立刻學以致用!

作者簡介

洪鑑穩

智股網創辦人。畢業於加拿大維多利亞大學經濟系,曾服務於加拿大銀行業,在台灣曾擔任立法委員助理、任職於飯店管理顧問業,並擁有12年不動產投資經驗。

2005年起開始接觸價值投資法,曾赴紐約哥倫比亞大學商學院研習價值投資課程。自2011年起專注執行價值投資,截至2020年4月的平均年報酬率近18%,比同期台股加權報酬指數表現高出1倍。

智股網

www.iqvalue.com/

Facebook臉書專頁

www.facebook.com/iqvalue/

阿格力推薦序》懂價值投資+景氣循環 才能真正買在便宜價

雷浩斯推薦序》最鉅細靡遺的價值投資學習指導手冊

謝士英推薦序》找到好公司 再等一個好價錢

自序》40歲前沒有真正的價值型投資人

導讀》先立於不敗之地 再設法提高報酬

第1章 價值投資思維確立

1-1 掌握14項正確投資思維 躋身股市少數勝利者

1-2 買進體質絕佳的公司 提高獲利機率

1-3 效法巴菲特只投資好公司 倍速累積財富

1-4 依循7大致富法則 走在正確投資道路上

第2章 財務紀錄檢視模組

2-1 用7大財務指標 有效檢視公司過去表現

2-2 指標1》實質盈餘 過去8年趨勢宜向上

2-3 指標2》實質ROE 高於10%且趨勢平穩或向上

2-4 指標3》資盈率 用6大原則避開燒錢公司

2-5 指標4》獲利含金量 長期宜高於70%

2-6 指標5》配息率 近5年平均值應大於40%

2-7 指標6》毛利率及實質盈餘利益率 應分別大於20%、6%

2-8 指標7》董監持股比率 長期應高於10%

2-9 7大財務指標檢視範例》 佳格、大聯大、大統益

2-10 掌握分析要領 了解公司基本面5大面向

第3章 競爭優勢檢視模組

3-1 3關卡檢視競爭力 找出具強大護城河公司

3-2 關卡1》自我檢視 對該公司事業與產業的理解度

3-3 關卡2》檢視外部競爭能力 確保公司未來獲利無虞

3-4 規模優勢享11好處 使公司大者恆大

3-5 規模優勢依特性 可分為獨占、寡占、小眾利基3類

3-6 擁長期供應優勢 生產成本較低且難被模仿

3-7 具長期需求優勢 有利建立顧客忠誠度

3-8 長期需求優勢1》品牌效應 使顧客願意花更多錢埋單

3-9 長期需求優勢2》習慣效應 使顧客傾向不用新商品

3-10 長期需求優勢3》轉換成本 高昂代價使顧客忠於原始品牌

3-11 長期需求優勢4》搜尋成本 顧客不易找到替代品

3-12 關卡3》檢視內部經營能力 降低投資虧損風險

3-13 2原則辨識核心競爭優勢 挑出長期績優股

第4章 價值投資估價模組

4-1 正確估算好公司買進價 提升獲利空間、風險承受度

4-2 估價模組3計算步驟 推估未來5年價值回報率

4-3 利用價值回報率 精算買進價格區間

4-4 堅守買賣原則 進場後股價下跌不心慌

4-5 個股完整解析範例》全球晶圓代工霸主台積電

第5章 週期位置檢視模組

5-1 了解景氣與股市週期性 避開衰退期可能虧損

5-2 6指標判斷大盤位階 極大化獲利風險比

5-3 依照台股週期循環 做好資金與持股配置

附錄》精選50家好公司 競爭優勢基本解析

自序

40歲前沒有真正的價值型投資人

說起「價值投資」,幾乎沒有人不將「股神」巴菲特(Warren Buffett)的投資哲學奉為圭臬;而影響巴菲特最深遠的人,非他的合夥人查理‧蒙格(Charlie Munger)莫屬。

蒙格曾說:「40歲以前沒有真正的價值型投資人。」這句話的本意是指,未曾經歷股市大風大浪洗禮的人,很難有足夠的心理素質與智慧,成為貨真價實的價值型投資人。而跟大部分的投資人相比,我比較幸運一點,提早在40歲以前就學成價值投資法了,能夠及早以此法踏實累積財富。

不過,有時還是會貪心地想,要是我提早10年、甚至20年便能知曉巴菲特這號人物,甚至求學時期若選擇到美國哥倫比亞大學就讀,藉此更早習得價值投資法,該會是多美好的一件事。畢竟,在學習與累積投資經驗的過程中,除了不斷汲取投資智慧外,更珍貴的是,能夠從中體悟到許多寶貴的普世智慧。

相信我,在學習價值投資法的路途中,並非僅僅是學習投資、累積財富而已;單單透過閱讀有關巴菲特的書籍、查理‧蒙格、班傑明‧葛拉漢(Benjamin Graham)、霍華‧馬克思(Howard Marks)……等投資大師的親筆著作,所內化而成的智慧,也足以翻轉你對許多事物的看法,甚至是改變你的人生觀,因為你將對平時習以為常的事物有更深一層的見解。

舉例來講,當你確實能體會到,葛拉漢為何以「市場先生」來形容股票市場的不理性時,你也同時能體會到人類是一種多麼不理性的物種。因為我們的基因早已寫入了許多不同的心理傾向,例如貪婪、恐懼、傲慢、妒忌等;而當這些心理發生作用時,便會成為阻礙我們人生進步的絆腳石。若能藉此反觀自我,則不難發現,過往自己曾經歷的難關,很多時候可以用更理性的方式來思考與處理,避免犯下無謂的錯誤,並獲致更理想的結果。

在全心投入價值投資之前,我僅將少數資金用於執行價值投資法之上,長期投資幾家大家耳熟能詳的績優股或龍頭股,例如台積電(2330)、統一超(2912)、台塑(1301)等好公司,但大部分的資金仍以短期投資為主(約80%的比重)。日子一久,那些被我遺忘在戶頭裡的好公司股票,整體績效表現並不輸給我短期投資部位的績效,部分個股甚至創造出20%以上的年化報酬率。

而後我開始深入研究並全心執行價值投資法,並在2017年自費近1萬美元,赴紐約的哥倫比亞大學商學院,參加它們所舉辦的價值投資課程。在課程中,教授除了傳授基本觀念,也使用許多實際案例來說明如何評估一家公司的競爭優勢、如何估算公司的內在價值,包含高科技業公司與傳統產業公司,例如全球最大半導體公司英特爾(Intel)、連鎖超市沃爾瑪(Walmart)、跨國電商巨擘亞馬遜(Amazon)、平價連鎖超市達樂(DollarGeneral)……等。

參加課程的學員來自世界各地,甚至包括知名基金公司的經理人。說實在的,當時我對那些遠道而來的學員感到疑惑,因為他們理應都是經驗豐富的專家,怎麼會來參加這門課程?經交流後,才發現原來他們原本的操作模式,並非以價值投資法為主;他們雖然知道價值投資法的基本觀念,卻缺乏完整的投資技巧。多數學員最想知道的,莫過於如何評估公司長期競爭力與估算一家公司的內在價值。

而我雖然已經以價值投資法建立了一套操作模式,但這堂課程幫助我補強了先前沒發現到的缺陷,也讓我的整體投資思維更成熟,操作模式也更為精進。

為了讓自己在實務投資上更有效率,我整合所有習得的投資精髓,系統性地建構起多套應用模組。而為了更有效率地檢視所有上市櫃公司的歷史財務紀錄及估價,我特別聘請程式設計公司幫助我設計一套軟體,自台灣經濟新報(TEJ)取得所有上市櫃公司的歷史財務資料以及相關資訊,運用大數據,開發出股票篩選系統與估價系統。在長期使用的過程中,我也根據自己的實務經驗持續改善它的功能,至今已成為相當完善的系統。

許多朋友知悉了我運用的工具後,建議我將之公諸於世。仔細思考後,我發現確實有許多投資人,雖有心學習價值投資法,卻始終無法掌握要領,而我創建的這套系統,絕對可以帶來幫助。於是我開始大幅優化這套系統,並建置在公開網站上,期望幫助更多人實踐正統的價值投資法,「智股網」(www.iqvalue.com)因此誕生。

無論是開發智股網,或是撰寫這本書,最大的動機,都是希望幫助更多人認識價值投資法,而且愈早認識愈好。然而,即使是年齡稍長的人,只要願意起步都不嫌晚;藉由價值投資法,累積更多財富,同時提高自己的生命質量。

別忘了,許多價值投資大師都已超過60歲以上;更別說是巴菲特與蒙格這兩位老人家,2020年的此刻,前者已經90歲了,後者則接近100歲。價值投資法絕對是一個可以活到老、用到老的投資法。

洪鑑穩

終極惡女 決戰銅時空筆記書

終極惡女 決戰銅時空筆記書 負債型男 2

負債型男 2 丟丟銅台語歌謠(1書1CD)

丟丟銅台語歌謠(1書1CD) 銅山毛櫸奇案

銅山毛櫸奇案 日本語学科 文章表現と口頭発表 攻略

日本語学科 文章表現と口頭発表 攻略 銅蓮(增訂版)

銅蓮(增訂版) 銅言銅語:Love與希望

銅言銅語:Love與希望 負債型男 1

負債型男 1 精油化學(2版)

精油化學(2版) 實用環境控制與節能減碳

實用環境控制與節能減碳