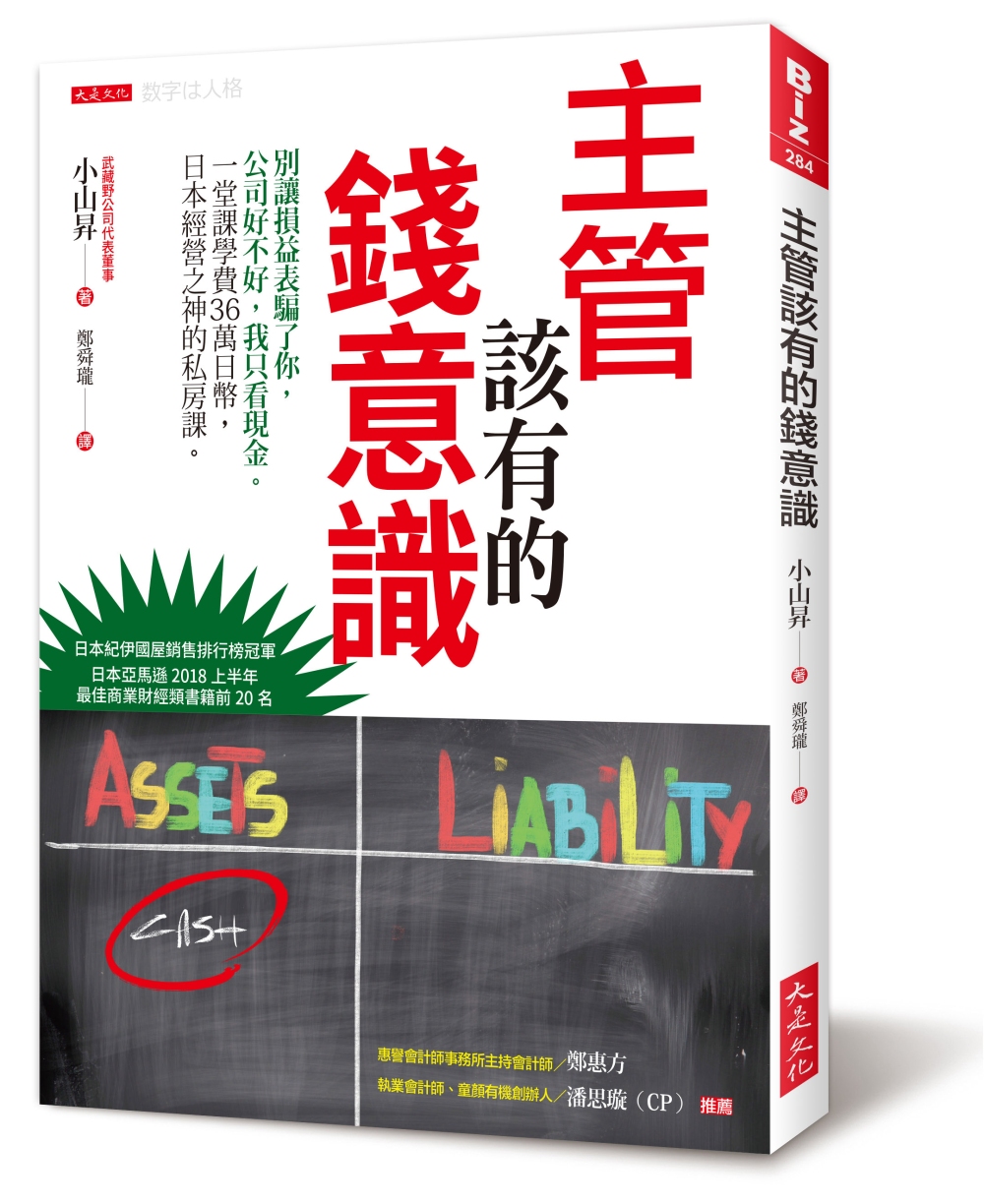

主管該有的錢意識:別讓損益表騙了你,公司好不好,我只看現金。一堂課學費36萬日幣,日本經營之神的私房課。 | 維持健康的好方法 - 2024年11月

主管該有的錢意識:別讓損益表騙了你,公司好不好,我只看現金。一堂課學費36萬日幣,日本經營之神的私房課。

榮登日本紀伊國屋銷售排行榜冠軍

日本亞馬遜年度最佳商業財經類書籍前20名

本書作者小山昇是武藏野公司代表董事,被譽為日本中小企業經營之神,

他輔導過700間公司,沒有一間倒閉,平均每5間就有一間突破過去最高收益,

想跟在他身邊見習一天,學費是36萬日幣,還要等一年三個月才排得到。

為什麼他這麼厲害?因為他用上千個案例告訴主管們(或是股票投資者),

關於公司財報,別聽會計師的,他說:

‧損益表其實會誤導你,關於經營,我只看一個數字,就是現金。

‧經營者如果不敢借錢,就算獲利也拒絕向銀行借錢,這種公司必然萎縮,沒前途。

‧猶豫要賺錢還是賠錢時,你該選擇賠錢。

‧向銀行借錢,銀行根本不在乎你的獲利能力,他看的是還款能力。

‧想提高營業額,你該做的不是提高客單價,而是增加來客率

.營業額沒成長,獲利和現金還是能兩位數成長。本書傳授你落實之道。

.公司虧損不會倒,公司沒錢才會倒。虧損有時候是好事,還得刻意製造虧損。

這些經常違反會計原則的判斷,才是獲利主管(或公司)該有的「錢意識」。

◎借錢也得維持三個月的營業額現金。為什麼?

這裡指的「現金」,是指現金加上可以隨時兌換成現金的活期存款。

因為公司會倒閉,不是因為沒獲利,而是沒錢付廠商貨款或是無法應急,

但為什麼是三個月呢?

◎主管的錢意識:先看資產負債表,因為損益表會騙人

‧比起損益表,你應該先看資產負債表

「獲利倒閉」的企業,例如生意興隆卻倒閉的餐廳,就是被損益表騙了。

資產負債表裡,科目一大堆,為什麼作者只在乎「現金存款」這一欄?

作者眼中的優質企業,其資產負債表得長這樣:

資產類科目,列在越上面的金額要越高,

負債類科目的金額,列在越下方的得越大。用意是?

他甚至建議,公司裡連一張應付票據都不應該存在,為什麼?

◎如何判讀數字,改變一個動作就帶來獲利

評斷一家公司好壞,有很多經營指標,為何小山昇只重視錢,也就是現金?

沒有老闆喜歡虧損,為什麼這位經營之神卻把虧損當好事?

很多企業都在執行的PDCA,他卻看成是企業危機?

想找出公司裡,哪裡是熱賣品哪些是滯銷品,他的建議是,漲價你就知道了。

讓顧客填滿意度調查的時間,得在他結完帳後,這樣他才會把真話告訴你。

因為這些事情的關鍵,都在錢意識。

◎用數字培養員工,大家都有錢意識

主管想要知道真相,要讓員工用數字報告,不是光說「我會拚死拚活的努力」

而且,所有計畫目標都應由員工自己擬定,他們才會認真執行,

甚至讓員工就算「吹牛皮」也可以?

「升級五次、降級四次」,他讓某課長的名片印上這些數字,馬上打動顧客心

小山昇說,管理者根本不用去記一大堆的財務指標,

因為這些都是會計師和顧問公司所製造出來會讓你誤判的數字而已,

他只看兩個數字,一個是現金,一個是產生這些現金必要的數字,

其他都只是附加的東西。

買股票之前,你也可以用這套方法尋找適合的投資標的。

推薦者

惠譽會計師事務所主持會計師/鄭惠方

執業會計師、童顏有機創辦人/潘思璇(CP)

作者簡介

小山昇

武藏野公司代表董事。1948年在山梨縣出生。把一群「只有兩名員工有大學學歷的雜牌軍」培育成連續15年增收的優良企業。2001年起,展開「經營支援事業」,提供經營顧問指導服務。2017年,於JR新宿未來塔開設研習訓練中心。

現在,以「數字即人格」為座右銘,指導全國700間以上的會員企業。平均每5間公司就有一間突破過去最高收益紀錄,而且沒有一間公司倒閉。包括「實踐經營塾」、「實踐幹部塾」、「經營計畫書課程」等,全國各地一年舉辦超過240場以上的演講以及研習會。武藏野公司於1999年,獲得「電子訊息協議會會長獎」、2001年度獲得「經濟產業大臣獎」、2004年度獲得由經濟產業省推動的「IT經營百選最優秀獎」,還是日本首度獲得兩次「日本經營品質獎」(2000年度與2010年度)的企業。2004年起,開辦三天要價108萬的現場研習課程(一天36萬元的「跟班」)成為話題,現在有70個人排隊,最快要等一年三個月後才有名額。

著有多本暢銷著作《早上打掃三十分鐘,幫你的公司賺大錢》、《最強的公司由你打造》、《好人主管的不公平領導學》、《一天付36萬去幫他提公事包,為什麼大家搶著做?》、《逆勢成長 武藏野經營術》等

譯者簡介

鄭舜瓏

輔仁大學日文系、台灣大學日文所畢。曾任博達版權代理公司日文版權業務,現為專職譯者。譯作有《麥肯錫寫作技術與邏輯思考》、《麥肯錫問題分析與解決技巧》、《世界遺產的歷史真相》、《飆股的長相》、《做個一直被需要的人》、《世界紛爭現代史》(以上皆為大是文化出版)等三十餘本。

推薦序 手上的「錢」,絕對比營業額做了多少還重要/潘思璇(CP)

序章 公司獲利絕不借錢?這種企業沒前途

第一章 借錢也得維持三個月營業額現金。為什麼?

第二章 向銀行借錢的無擔保竅門

第三章 主管的錢意識:先看資產負債表——損益表會騙人

第四章 如何判讀數字,改變一個動作就帶來獲利

第五章 用數字培育員工,大家都有錢意識

序

有現金的經營者才是「人格者」

對員工來說,有錢、對數字有概念的經營者才是人格者。不然就算再怎麼重視員工,沒有錢也無法讓員工獲得幸福。如果經營者沒有弄清楚這一點,只會帶給員工以及他們的家庭不幸。

以公司的經營來說,「數字即人格」、「金錢就是愛」。

具體來說,就是經營者要擁有可以應付緊急狀況的現金,以及理解這些現金數字是從哪裡來的能力。只要懂得這兩件事,公司就不會倒閉,也能讓員工得到幸福。但很遺憾,在這世上有不少經營者完全不懂財報數字。

我待的武藏野公司以經營樂清公司(Duskin,製作清潔產品、提供清潔服務)的加盟連鎖事業,所累積的 knowhow經驗為基礎,針對中小企業提供顧問諮詢服務。我們服務的對象超過七百間公司。前來拜訪的公司老闆中,有七到八成的人從不看自家公司的財務報表。他們對於公司現在到底有多少現金、還有多少錢可以拿來投資,一點概念也沒有。可以說懂得掌握營業額和利益的老闆,算是很稀少難得了。

下田茜是喜芳園公司的社長,其公司專門提供辦公室租賃觀葉植物服務。她曾問我們:「毛利是什麼? 為什麼利益分那麼多種?」可想而知,她的公司的財務狀況是虧損。說白一點,她的公司還沒有倒閉,只是運氣好而已。

像這樣的經營者,在中小企業並不少見。連老闆都這樣了,更別提底下的幹部或一般員工,每個人對數字的態度可以說毫不在乎。所以大家才會無視利益、毫不在乎的降價賣掉產品、採取沒有效率的工作方式等。這就是中小企業的實際狀況。

「我原本就對數字很不拿手,現在才開始學這個也來不及吧。」

「我們公司員工的教育程度都不高,教會他們看這些數字根本是天方夜譚。」

每次我提到「數字是人格」時,很多老闆或幹部都用上述的推託之詞,舉白旗投降。但了解數字真的很困難嗎?

我想大概是他們以前念書時,為了學會數學而吃了不少苦頭,導致現在一聽到數字就害怕。但經營公司用到的數字,和在學校學習的數學完全不同。在做經營判斷時,不需要困難的計算。只要會加法和減法就夠用了。

經營者甚至不必去記一些莫名其妙的財務指標,因為那只是顧問為了讓自己看起來很聰明,所製造出來的數字而已,在實務上一點用處也沒有。至於必看的數字只有兩個,一個是現金,以及產生這些現金的必要數字,其餘都只是附加的東西。

只要重複理解這些重點數字,每個人對數字的掌握能力都會變得更強。就連一開始很灰心、連毛利都不懂的下田社長,現在看到數字也完全不害怕。出租觀葉植物這門行業的勝負之處,在於植物的存活持久度。活的越久,就可以減少進貨,也能降低售價,於是毛利便會增加。

下田社長在理解毛利的意義後,設法把植物放在空調不會直接對著吹的場所,成功延長植物的壽命。光是這麼做,下田社長不僅大幅改善公司的毛利,原本赤字的經常利益到了本期(2017年度)轉虧為盈,還多了兩千萬元的盈餘,成功成為了不起的「人格者」。

經營公司?你得懂得借錢

「我學過財務報表,而且我對數字的概念很強,不用擔心。」完全不看數字的經營者很可怕沒錯,但像這種自信滿滿的主管更要多加注意。

由稅理士或會計士(按:日本的稅理士指稅務師;會計士的專業則是審計。而臺灣的會計師須具備這兩項能力)撰寫的財務書籍中常會提到:「自有資本比率高的公司才是好公司。因此,千萬不要借錢。」

所謂的自有資本比率,是指包括借貸金額在內的所有資本中,不用還款的自有資本所占的比例。假如是零借貸,就表示自有資本比率為百分之百,他們認為這樣的公司才健全。

偏偏有一些經營者堅信這種似是而非的數字觀念,不加思索的全盤接受這個主張,即使現實上公司需要錢,他們仍以為減少借貸金額才是正確的做法。

但這種想法對公司經營來說是致命的。

堅持零借貸,就無法按照經營者想法增加能自由運用的現金量。以開頭提到的森中公司為例,若現金太少,萬一遇到緊急狀況,就沒有多餘的錢來拯救員工的性命,或是投資設備、併購等。

也許有人認為,假如遇到非花錢不可的狀況,到時候再向銀行融資就好了。說實在,這個想法太天真了。「我有員工在國外病倒了,想要包機去救他,請借我錢。」我敢肯定的告訴你,沒有一間銀行會因為這個理由,答應借錢給你們公司。

一旦現金不足,不只無法應付個別狀況,還會增加因為籌措資金困難而倒閉的風險。明明有賺錢,卻因為缺少現金而倒閉的公司比比皆是。公司倒閉的話,員工和他的家人都得喝西北風了。

經營不是看「率」,要看「額」

再舉一個經營者對數字囫圇吞棗的常見錯誤:不看「額」,只看「率」。

假設有兩個事業部,一個是毛利率20%、營業額一億元的A事業,一個是毛利率5%、營業額10億元的B事業。各位覺得對公司來說,哪一個事業部比較重要?

用「率」來思考數字的經營者會認為A事業是優良事業。因為,A事業的成本為8000萬元,B事業的成本為9億5000萬元,投資B事業要花比較多錢,而且毛利率低,資金效率低,所以當然A事業比B事業還要優秀。

但是大家只要計算利益額,就知道這個看法是錯誤的。A事業所產生的利益是2000萬元。相較之下,B事業的利益是5000萬元。以金額來看,B事業帶給公司的貢獻遠高於A事業。

不理解這件事的經營者,就會把精英員工集中在A事業,使B事業變得搖搖欲墜。當重要的支柱產生動搖後,公司也會跟著步入衰退。

額(量)比率更重要的道理,不只適用於金錢。

以日本拉麵店的座位安排為例,因為拉麵店最主要的顧客是單獨用餐的客人,多數的店家都是以吧檯座位為主。設置兩人桌、四人桌只會浪費空間,所以設置吧檯座位最能提高效率。

但是,位在拉麵激戰區東京五反田的人氣店「拉麵 Nagi」五反田西口分店,卻刻意把所有座位改裝成效率較差的桌型座位,結果大獲成功,為什麼會這樣?

因為在其他拉麵店內無法好好放鬆的情侶與家庭客層,一口氣大量增加。當然,來店的客人不可能剛好把所有桌子的座位數塞滿,一定會出現一些未被有效利用的座位。但空間效率不高沒關係,只要整體來客數增加即可。這就是因為不在意「率」只在意「量(客數)」而贏得勝利的例子。

支撐經營最大的力量不是「率」而是「額」。附帶一提,許多稅理士和會計士都喜歡強調「率」。他們最常用來評價企業的指標,如資產報酬率(ROA)、自有資本比率、總營收營業利益率、總資產周轉率,每一個都是率。

說穿了,理解這些指標一點意義也沒有。

比如說,所有業別的資產報酬率(ROA,淨利/資產)平均為3%(製造業為4%、非製造業為2.6%左右),超過這個數字的就是優良企業,但這只適用於擁有龐大固定資產的大公司。靈活的中小企業如果只有2%到3%的程度,絕對在一般水準以下。

大家注意到了嗎?這些指標會因為企業規模的不同,而產生不同的意義。對經營者來說,若把這些指標當成標準,很難當作經營的工具使用。

前面提到,經營者看數字只要懂加法和減法就很夠用了。率是除法,不懂沒關係。會怕數字的人可以不用看率,相反的,對於已經習慣看率的人來說,應立刻回歸到基本的「+」和「-」。

推薦序

手上的「錢」,絕對比營業額做了多少還重要

當我看到本書第2頁,忍不住在臉書上分享:「每個老闆、員工都該懂的數字觀念!」我每次出去講財務會計時,總是再三強調,看報表一點都不難,只需要懂加法跟減法,這個你小學就會了。

會計是將企業的營運活動分類、記錄,並編制成報表的學問,但經營者只需要看懂報表的每一個項目代表什麼意思,根本不需要學習怎麼編報表。

一般常見的錯誤認知,就是「營業額等於我賺的錢」。以健身房為例,老闆預收了一年會費很開心,馬上就大手大腳的花掉,覺得自己好會賺錢,完全忽略接下來一年還有租金、水電、教練的薪水沒付。

事實上,預收會費等於「負債」,因為健身房還沒有提供服務給會員,也就是說,這筆錢根本不是扎扎實實、心安理得已經賺到的錢。缺乏淨利觀念的企業很容易倒閉,而不懂現金重要性的企業,不管有多賺錢,也同樣面臨高昂的流動性風險──只要一跳票、只要員工的薪水付不出來,即使損益表的淨利為正,公司依然會關門大吉。經營主手上的「錢」──現金存量,絕對比你這一檔促銷營業額做了多少還重要。

雖然我屬於常被眾人恥笑的「會計師創業」,做生意相對保守,但我和廠商往來喜歡用現金結算,而且我選擇在公司現金仍然充裕時,就向銀行貸款,以免萬一突然看到一個機會,或者臨時需要資金周轉,才不會碰到銀行不認識你,或不敢借錢給你的窘境。

良好的數字觀念不是只有經營者需要,而是全體員工都得有這樣的概念。我除了幫同仁們上課,平常公司各種決策大都是計算的結果。

例如紙盒一次要做3,000個,還是1萬個划算?假設主管和員工沒有數字觀念,很容易會選擇做1萬個紙盒,因為他認為這麼做能壓低紙盒的單價,成本比較便宜。然而他卻忽略紙盒也需要大量的倉儲空間,倘若公司的銷售速度不夠快,那麼紙盒的倉儲費很可能比製作費還貴。

又例如,同仁的績效是以營收計算,而非毛利計算,「金錢會改變人的行為」,很有可能造成業務同事接了大量低毛利的單,卻浪費了企業的關鍵資源。

本書裡面說了很多觀念,除了需要各位細細體會,也必須落實在企業的大小決策上──少犯一點錯誤,多做一些正確的決定,就能幫助企業活得更長久。

執業會計師、童顏有機創辦人/潘思璇(CP)

很多老闆看到會計資料上密密麻麻的數字,就覺得頭疼。如果你也對數字過敏,那就只要看一個數字就好──現金流量。只要掌握這一點,剩下的總會有辦法處理。只要有現金,公司就不會倒閉所謂的現金,指的是現金加上可以隨時兌換成現金的活期存款。要注意的是,定期存款和有價證券不能視為現金,定期存款有時會被用來當貸款的擔保,大多數都無法自由解約。經營者要優先看這個數字,是因為現金是公司的命脈。有很多人以為一間公司會倒閉是因為虧損,這是錯誤的觀念。公司會倒閉是因沒有錢付貨款給廠商,或沒錢還給銀行,即使變賣資產,手上的錢依然不夠付款。若有辦法付款與還款,即使事業的虧損再怎麼嚴重,公司還是能存續。事實上,剛創業的新創公司通常都是處於虧損狀態,但是我們不會說它處於「倒閉」狀態。只有當週轉資金耗盡以至於無法付款,公司才會倒閉。此外,還有一個觀念也是錯誤的,那就是公司有盈餘,所以不會倒閉。以2008年發生的雷曼兄弟事件為例,當年度有許多上市櫃公司被迫倒閉,其中有二分之一是屬於「盈餘倒閉」。探其原因,可能是因為採購的費用付不出來、貨款還要很久才能收到,要不就是應付票據軋不過來等。舉例來說,用100萬元賣出80萬元進貨的商品,就能得到20萬元的盈餘,但許多商品在從顧客那邊拿到100萬元之前,必須先付給廠商80萬元的貨款。這時候假如現金不夠,就無法支付這筆錢。如果不懂得這個機制,就算事業快速成長,也容易因為現金周轉不靈而倒閉。具體來計算的話,銀行分級(按:以1到10來說,最優良是等級1)為「7」的公司來說,如果沒有擬定對策,只要連續3年增收增益比(按:增收是指,本期銷貨淨額比前期高;若比前期低,則為減收。而增益是指,本期的經常利益比前期增加;若比前期少,則為減益)上一年成長25%的話,就會因為資金短缺而倒閉。所以,有盈餘絕非意味著安全。即使虧損,只要有現金就能存活下去;即使有盈餘,要是現金見底也會倒閉。公司的生死完全仰賴現金。經營從現金開始,從現金結束。所以經營者最優先要做的事情,就是掌握自家公司的現金。

吳長新養生拍打功(附VCD)

吳長新養生拍打功(附VCD) 從眼睛虹膜看健康

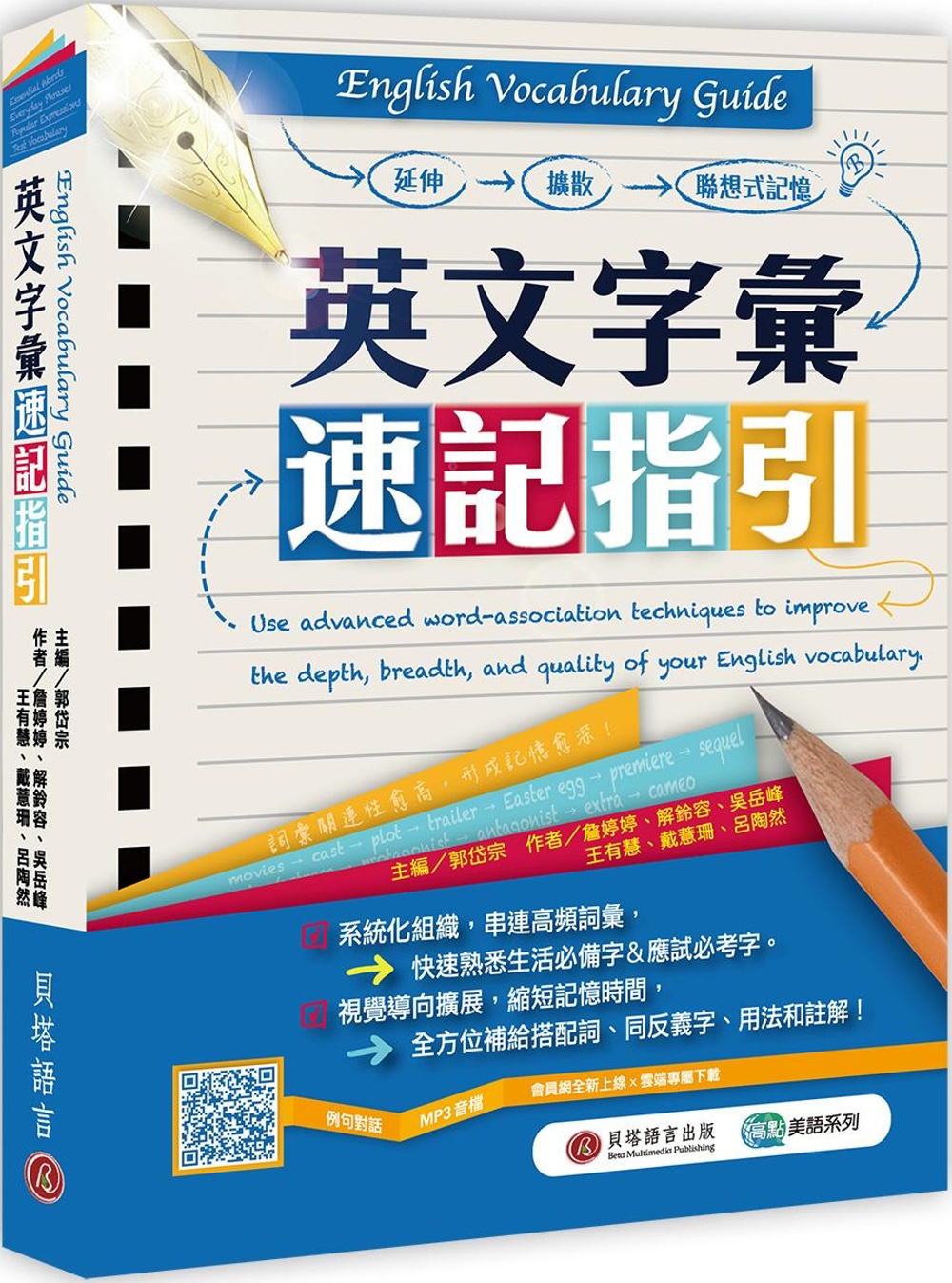

從眼睛虹膜看健康 English Vocabular...

English Vocabular... 找到癌症的根源

找到癌症的根源 救命大清腸:「整體健康之父」人體排...

救命大清腸:「整體健康之父」人體排... 神奇的心寬體瘦法

神奇的心寬體瘦法 正宗版長命拍打功(附DVD)

正宗版長命拍打功(附DVD) 輕鬆找回健康---我是這樣治癒大腸癌的

輕鬆找回健康---我是這樣治癒大腸癌的 都市發展診斷與策略 :運用中醫理論...

都市發展診斷與策略 :運用中醫理論... 虹膜識別

虹膜識別